Wie Steuerzahler jetzt noch Geld sparen

Bald ist das Jahr 2021 Geschichte - ein guter Zeitpunkt, noch einmal zu prüfen, ob sich nicht die ein oder andere Ausgabe lohnt. Das kann Steuern sparen.

Wer bis zum Jahresende noch einmal Geld ausgibt, kann Geld sparen. Hört sich merkwürdig an? Ist es aber nicht, denn mit bestimmten Ausgaben können Steuerzahlerinnen und Steuerzahler ihre Steuerlast senken. Manchmal muss man dafür auch nur Formulare ausfüllen oder einen Antrag stellen. Neun Tipps im Überblick:

- Steuererklärung nachreichen: Nicht jeder ist verpflichtet, eine Einkommensteuererklärung abzugeben. Angestellte Singles ohne sonstige Einkünfte oder Arbeitnehmer-Paare mit der Steuerklasse 4/4 brauchen das meist nicht, erklärt der Bund der Steuerzahler. Sie können ihre Steuererklärung aber freiwillig einreichen.

Das lohnt sich, wenn mit einer Steuererstattung gerechnet werden kann. Das Gesetz räumt Steuerzahlern in diesen Fällen vier Jahre Zeit für die Abgabe der Erklärung ein. - Spenden und Steuern sparen: Wer gibt, kann auch etwas zurückbekommen. Das Finanzamt erkennt Spenden steuermindernd an. Voraussetzung: Die Gemeinnützigkeit des Spendenempfängers ist anerkannt, erklärt der Bundesverband der Lohnsteuerhilfevereine (BVL). Wichtig ist, dass jede Spende nachgewiesen werden kann.

- Lohnsteuerklassen checken: Verheiratete sollten überprüfen, ob ihre Lohnsteuerklassen noch passen. Besonders zum Jahresende kann das sinnvoll sein, rät der Bund der Steuerzahler. Verändert sich im kommenden Jahr etwa durch einen Jobwechsel oder eine Gehaltserhöhung das Verhältnis der Einnahmen zwischen den Partnern, kann sich der Wechsel in eine andere Steuerklassenkombination lohnen.

Der Steuerklassenwechsel ist seit 2020 mehrfach im Jahr möglich. Seit dem 1. Oktober kann der Antrag auch online gestellt werden. - Krankheitskosten bündeln: Außergewöhnliche Belastungen senken die Steuerlast. Hierunter fallen auch Krankheitskosten wie Ausgaben für Brille, Zahnersatz, Physiotherapie sowie Zuzahlungen zu Heilmitteln und Medikamenten, erklärt die Bundessteuerberaterkammer.

Das Finanzamt erkennt die außergewöhnlichen Belastungen an, wenn die individuelle Belastungsgrenze überschritten ist. Diese Grenze richtet sich nach dem Gesamtbetrag der Einkünfte sowie der Anzahl der Kinder und wird in drei Stufen individuell ermittelt.

Die zumutbare Belastung eines kinderlosen Arbeitnehmers, der im Jahr 2021 Einkünfte in Höhe von 30.000 Euro hat, beträgt etwa 1646 Euro. Wer seine individuelle Zumutbarkeitsgrenze überschritten hat, sollte prüfen, ob es möglich ist, weitere Krankheitskosten in das laufende Jahr zu holen, etwa die Kosten für eine benötigte Brille. - Grenzen für Handwerkerkosten ausschöpfen: Handwerkerleistungen machen sich bezahlt. Denn die Arbeits-, Fahrt- und Maschinenkosten können Steuerpflichtige bis zu einer Höchstgrenze von 6000 Euro im Jahr steuerlich geltend machen und 20 Prozent direkt auf die zu zahlende Einkommensteuer anrechnen lassen, erklärt die Bundessteuerberaterkammer. Maximal sinkt die Steuerlast um 1200 Euro.

Damit die Ausgaben vom Finanzamt anerkannt werden, muss das Unternehmen eine ordnungsgemäße Rechnung ausstellen und die Bezahlung per Überweisung auf dessen Konto erfolgen. Lohn- und Arbeitskosten müssen in der Rechnung genau aufgeschlüsselt sein. - Kostenlose Sondertilgung nutzen: Haus- und Wohnungseigentümer haben bei ihrer Finanzierung oft eine jährliche Sondertilgung vereinbart. Das heißt: Sie können zusätzlich zur monatlichen Rate einen festgelegten Betrag an die Bank zurückzahlen.

Es lohnt sich, zu prüfen, inwieweit sie dieses Recht noch bis Jahresende nutzen wollen, rät der Bundesverband deutscher Banken. So kann der Zinseszinseffekt minimiert werden, da die Schuldensumme schneller geringer wird. - Zulagen für die Riester-Rente beantragen: Menschen, die in eine Riester-Rente investieren, können staatliche Zulagen erhalten. Diese Zulagen gibt es aber nur auf Antrag, erläutert die Deutsche Rentenversicherung Bund in Berlin. Beantragt werden die Zulagen beim jeweiligen Anbieter des Riester-Vertrages.

Bis zu zwei Jahre rückwirkend ist ein solcher Antrag möglich. Danach verfällt der Anspruch. Wer die Zulagen für das Jahr 2019 noch erhalten möchte, muss sie also bis zum 31. Dezember 2020 bei seiner Versicherung oder seiner Bank beantragt haben. Eine praktische Lösung stellt hier der Antrag auf Dauerzulage dar: Er bevollmächtigt den Anbieter, die Zulagen selbst zu beantragen. - Freistellungsaufträge überprüfen: Wer mehrere Konten hat, sollte vor dem 31. Dezember die Freistellungsaufträge kontrollieren, rät der Bundesverband deutscher Banken. Sind die vom Steuerabzug frei gestellten Beträge auf Konten und Depots noch optimal verteilt?

Bei einem Auftrag ist womöglich noch Luft nach oben, der andere hingegen ist zu knapp bemessen. Dann kann eine neue Aufteilung sinnvoll sein, bevor die ersten Kapitalerträge im neuen Jahr gutgeschrieben werden. Der Sparerfreibetrag liegt bei 801 Euro pro Jahr, 1602 Euro bei Verheirateten. - Gewinne und Verluste verrechnen: Fallen Gewinne und Verluste auf ein und demselben Konto oder Depot an, verrechnet das die Bank und überträgt darüber hinausgehende Verluste ins neue Jahr.

Wer aber einen Verlust mit Kapitalerträgen verrechnen möchte, der auf einem Konto bei einer anderen Bank angefallen ist, kann dies nur nachträglich über die Steuererklärung machen. Hierfür ist eine Verlustbescheinigung von der Bank erforderlich. Sie kann bis zum 15. Dezember 2021 angefordert werden. (tmn)

Ehegattensplitting: Wer spart, wie funktioniert's?

Die swa bietet vergünstigte Tarife: Jetzt den Strom- und Gasanbieter wechseln

Wer im Frühjahr 2024 zu den Stadtwerken Augsburg als Strom- und Gasanbieter wechselt, profitiert von vergünstigten Preisen und bekommt einen Bonus von bis zu 350 Euro für Strom und Gas.

Wie finde ich die richtige Ausbildung? Die IHK bietet Unterstützung

Welche Ausbildung passt zu mir? Und wie finde ich einen Ausbildungsplatz? Es ist oft gar nicht so einfach, den passenden Beruf zu finden. Die IHK Schwaben unterstützt Schülerinnen und Schüler bei der Suche nach einem Ausbildungsplatz.

Die ARTMUC in München

Ab Freitag, 12. April 2024, eröffnet die ARTMUC Kunstmesse, Bayerns größter Kunstevent, den Münchner Kunstfrühling und präsentiert aktuelle Strömungen des Kunstmarktes.

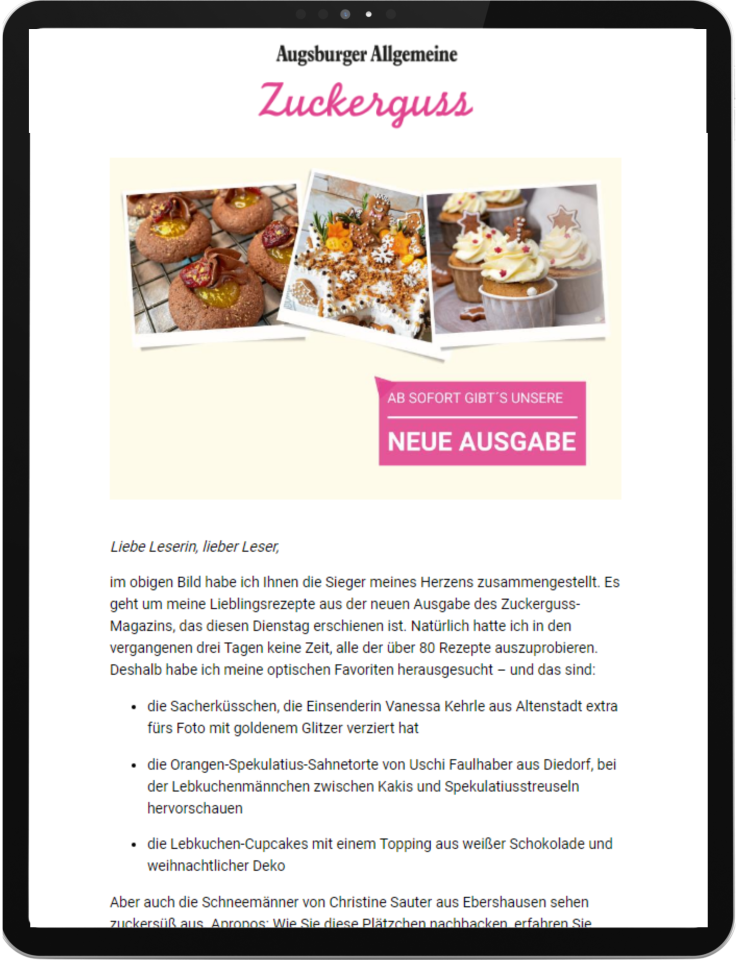

Mit Zuckerguss ins Wochenende

Jeden Freitag leckere Rezeptideen, Tipps und Tricks rund ums Backen.

Kostenlos Newsletter abonnieren

Gemeinsam für nachhaltigen Strom – Gemeinde Ellzee und actensys planen Solarpark

Solarparks gelten als wesentlicher Schlüssel für die Energieunabhängigkeit von Gemeinden. Gemeinsam mit der Gemeinde Ellzee geht actensys einen weiteren Schritt in Richtung Energiewende.

Diese 6 Fehler in der Steuererklärung kosten bares Geld

Für die Steuererklärung sollte man sich Zeit nehmen. Inmitten all der auszufüllenden Zeilen werden sonst schnell Angaben vergessen, die reichlich Steuerersparnis einbringen.

Steuererklärung erstellen lassen: Diese Anlaufstellen helfen

Wer sich etwas Zeit nimmt, kann die Steuererklärung selbst erstellen. Man kann sich aber auch Hilfe holen, etwa bei Lohnsteuerhilfevereinen. Doch was kostet das?